En général, les entreprises devront attribuer certaines périodes de paiement à ces clients. Il s’agit à vrai dire d’un décalage de trésorerie dont la plupart des entreprises n’apprécient pas. C’est là qu’intervient le factor ou l’organisme d’affacturage qui propose de nombreuses solutions à ces entités. Pourquoi fait-on appel à cet établissement ? Quels sont les traits essentiels de l’affacturage ?

Pourquoi solliciter l’aide d’un factor ?

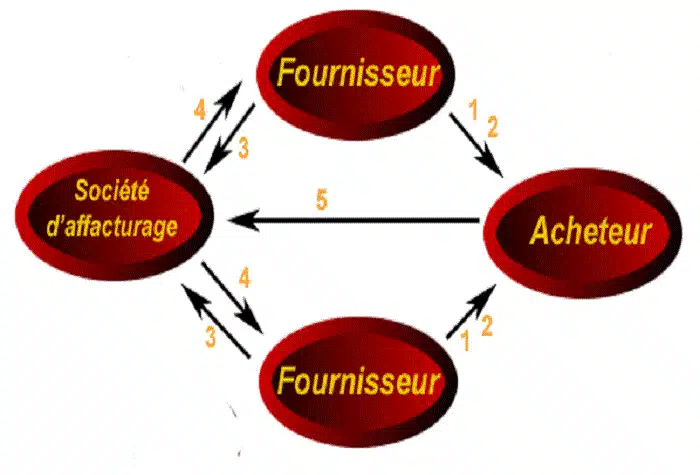

Pour pouvoir financer le décalage de trésorerie dans une entreprise, il importe de faire appel à un factor. En effet, l’affacturage est une négociation par laquelle une entreprise transfère ses créances au factor qui se charge à son tour d’assurer le recouvrement, et ce, contre une rémunération. L’affactureur achète donc les fonds des clients de l’entreprise en question en échange d’un frais sous déduction des intérêts et commissions.

A voir aussi : Organisez un évènement pour célébrer le succès de votre entreprise

Cette démarche présente plusieurs intérêts principaux, car en premier lieu, il s’agit d’un processus de remboursement rentable. De plus, le factor vous décharge la difficulté liée à l’administration du poste clients et de la perception des montants dus. C’est aussi une étape stratégique visant à mobiliser le poste client et ce, peu importe la condition de règlement déterminé avec vos clients. C’est une garantie importante étant donné que l’affactureur se charge de vous acquitter les factures que vous avez établies. En cas d’insolvabilité de vos clients ou de non-recouvrement de ceux-ci, le factor s’en occupera à l’exception de votre faute.

Passer par une entreprise d’affacturage permet ainsi à toutes les entreprises de réaliser une économie non négligeable : d’un côté sur les charges de personne et d’un autre côté sur les frais d’assurance et les prix des financements bancaires.

A découvrir également : Comment optimiser sa recherche d'emploi pour un résultat efficace ?

Qu’est-ce qui caractérise l’affacturage ?

Le contrat d’affacturage se caractérise par le transfert d’une créance d’une entreprise à un autre organisme extérieur qui se charge d’en assurer le recouvrement. À ce titre, vous déléguez à l’organisme l’exclusivité de remboursement de toutes vos créances, car c’est le factor qui prend en charge à votre place l’encaissement des créances de vos clients. En cas d’une dette arriérée, le risque est engagé par l’affactureur qui ne peut porter plainte contre vous. Ce type de financement est souvent effectué par des entreprises dédiées comme les établissements bancaires ou les sociétés spécialisées en affacturage.

Les services comprennent le financement du poste client, la gestion du remboursement des créances et la garantie de paiement de ces dernières. Cliquez ici pour mieux appréhender les caractéristiques essentielles de cette transaction.